最近、流行りに流行っているインデックスの積立投資でFIREを目指す人が増えてきています。

しかし4年以上前からインデックス投資を行い、6種類以上の投資法を実践している私からすると「悪くはないけど、冷静に考えると難しくないか?」と思ってしまいます。

この記事を読むことで、インデックス積立投資だけでFIREを達成するのが難しい理由と対処法を知ることができます。

この記事を書いた人

- 共働き夫婦(夫29歳、妻28歳)

- 資産1900万円を運用中

- 2021年の年間投資成績+200万円

- 自動売買・個別株・仮想通貨など幅広く投資

インデックス積立投資だけでFIREが難しい理由

先にいっておきますが、私はインデックスの積立投資自体を否定していません。

実際に我が家でも毎月15万円を米国インデックスの購入にあてています。そしてインデックス投資によって資産を大きくすることにも成功しています。

じゃあ一体なにがダメなのさ~?

問題はいくつかあるけど、何より致命的なのは株に関して理解が進まないことです。

たしかにインデックスの積立は何も考えずにやっているけど。

でもそれが積立投資にとって大事だって言ってたじゃん!

お給料をもらいつつ積立をしている間はね。

でもFIREで仕事をやめた後に暴落がきたら、どうなると思う?

暴落時に入金ができないだけでなく、むしろお金を引き出さない状況を想像してみて。

・・・・・

私が思うなりにインデックスの積立投資だけでFIREを達成するのが難しい理由を書き出してみました。

インデックス積立投資でFIREが難しい理由

- 株・相場に対する知識が身に付きにくい

- 下落局面で資金を切り崩すのは精神的に厳しい

- 下落局面で資金を切り崩すと破産する可能性もある

- 保有しているインデックスが上昇しなくなる可能性がある

インデックスの積立では相場に対する知識が身に付きにくい

インデックス積立投資でもっとも危険なのは、株や相場に対する理解・知識が未熟にも関わらず、FIRE可能な資金が貯まることです。

もしリーマンショック級の暴落がきて、十分だと思っていた資産が半減してしまっても、安心して対処できますか?

できる方なら問題なくFIREしてOKでしょう。

ただ少しでも不安を覚える方はFIREすべきではないと思います。

積立投資だけではなく、様々な投資手法を試すことで、下落時にも対応できる投資方法を自然と身に着けていくことができます。

例えば下落局面で有効なのが、空売り、短期の自動売買、金や債券への投資などが挙げられます。こういった投資を普段からしていないといざ株価が暴落したときに、ただ茫然と見守るだけになってしまいます。

下落局面で資金を取り崩すのは精神的に困難

日に日に株価が下がっていくにも関わらず、毎月一定の金額を取り崩すのは非常に勇気のいることです。

たとえば5000万円あった資金が、リーマンショック級の暴落で2000万円まで減ってしまったとして、いままでと同じ金額を引き出すことができますか?

想像しただけで震えるね。資産を切り崩すのは難しいことというのを改めて実感したよ。

下落局面で資金を取り崩すと最悪破綻する

下落局面の資金の引き出しに勇気がいることが分かりました。

でも勇気を振り絞って引き出したとしても、その後無事に資産が元通りになるとは限りません。

ここであるシミュレーション結果をお見せします。

シミュレーション条件

- FIRE時の資産:5000万円

- 資産の内訳:100%全世界株式インデックス(MSCIオールカントリー)

- 毎月の資産引出額:15万円(税引前)

- インフレは考慮しない

- 2021年までは実際の株価と連動、それ以降は毎年4%値上がりすると仮定

平均リターン4%の上昇を全世界株式で得ることができ、年間の資産引き出し金額は4%以下の180万円なので、机上の計算では資産が目減りすることなく生活できるはずです。

2005年1月にリタイアした結果を見ていきましょう。

2008年のリーマンショックで資産が半減しちゃったけど、その後は回復基調だね。

このケースは全く問題なかったみたいだね。

続いて同じ条件で、2007年1月にリタイアをした場合を見ていきます。

あれれ!?なぜか資産が減り続けてるよ!

これじゃあ貧乏夫婦になっちゃう!!

今回はリタイア直後にリーマンショックが来た想定だよ。

つまり資産が最初に大きく減ってしまうと取り返しがつかないことになるってこと。

面白いことに、全く同じ条件にも関わず、リタイアをする時期の違いだけで、その後の資産推移が大きく変わってしまいました。

1つ目のケースではリタイア後に資産が急速に伸びて、一時7000万円まで膨らんでいたので、リーマンショックが起きても資産が3000万円ほど残っていました。

2つ目のケースでは資産が伸びる前にリーマンショックに襲われたので、資産が2200万円まで減っています。

この800万円の差がその後資産が回復するかどうかを決定づけていました。

保有しているインデックスが上昇しなくなるかも

最後のリスクとして、保有している銘柄が何らかの原因で上昇しなくなるリスクがあります。

全世界株式に投資していれば、その可能性は大幅に下げることができますが、FIREを目指している人の多くは米国株に投資しているのではないでしょうか。

一つの国に依存したポートフォリオは、かつての日本株のように長期低迷してしまうリスクがあります。

このリスクをさけるためにも、なるべく多くの種類のアセットに分散して投資することが大切になります。

失敗しないFIRE後の投資方法

インデックス投資のリスクについて私の考えを述べてきましたが、そのほとんどが下落局面での問題点でした。

そこで下落局面を乗り越えるために以下のような投資手法をFIRE前から実践してみると良いでしょう。

下落局面に強い投資方法

- 株・CFDの短期トレード

- 高配当株

- CFD・FXの自動売買

- 金・仮想通貨

FIRE後に有効な投資法として、代表的なのが高配当株への投資です。

配当金のみで生活することで、下落局面でも元本は維持できます。ただし減配のリスクは頭にいれておく必要があります。

金や仮想通貨といった資産も下落局面に強いです。

相場が大崩れしたときは政府が金融緩和を行うので通貨の価値が下がり、相対的に金や仮想通貨の価値が上がるからです。

仮想通貨は今後幅広く使われていく可能性があるので、ポートフォリオの一部に組み込むと良いでしょう。

CFDやFXの自動売買も有効な手段です。下落局面はボラティリティが激しく、自動売買には最適な環境になるため、含み損は増えてしまいますが、一定額の利益を着実に積み重ねてくれるでしょう。

【まとめ】積立投資以外にも積極的に投資しよう

積立投資だけでFIREすることの難しさが分かっていただけたでしょうか。

そもそもFIREとは”個人投資家”として生きていくということです。

私自身まだFIRE後のポートフォリオについて強い自信があるわけではないのですが、毎年様々な投資にチャレンジしていくことで、少しずつFIREが見えてきたように思います。

また繰り返しになりますが、決して積立投資が悪いというわけではなく、100%インデックス投資に頼らない方が良いという話でした。

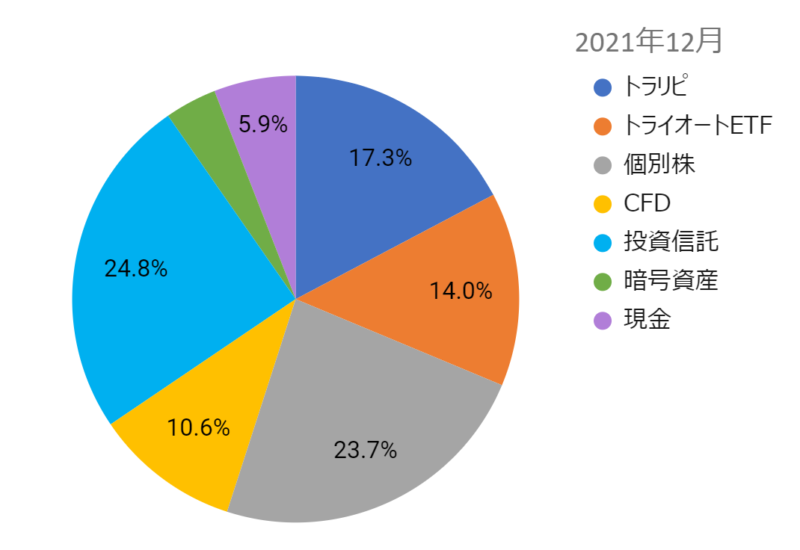

実際わたしたちも2021年末時点で25%近くをインデックスに連動する投資信託に投資しています。

わたしたちが実践している投資方法については「運用実績」にて実績を公開しているので、気になる投資方法を見つけてみて下さい。

-

-

【2022年3月】全体運用実績:-60,769円(総資産1,868万円)

2022/4/5

2022年3月の月次運用実績です。 先月に引き続きアメリカ・日本ともに株価が軟調に推移しています。 確定損益は -6万円、総資産は1,805万円という結果でした。 この記事を読むことで、読みづらい相場 ...

-

-

【2022年2月】全体運用実績:+81,901円(総資産1723万円)

2022/3/6

2022年2月の月次運用実績です。 先月に引き続きアメリカ・日本ともに株価が軟調に推移しています。 確定損益は+8万円、総資産は‐5万円という結果でした。 この記事を読むことで、相場が下落局面になった ...

-

-

【毎週更新】トラリピ&トライオートETF 自動売買の運用実績

2022/6/27

自動売買で税引き前12%の利益を目指して運用をしております。記録も兼ねて、週次報告をしております。 現在、稼働中の自動売買は以下の2つです。 運用中自動売買 トラリピトライオートETF お金大好き夫婦 ...

最後までお読みいただきありがとうございました。